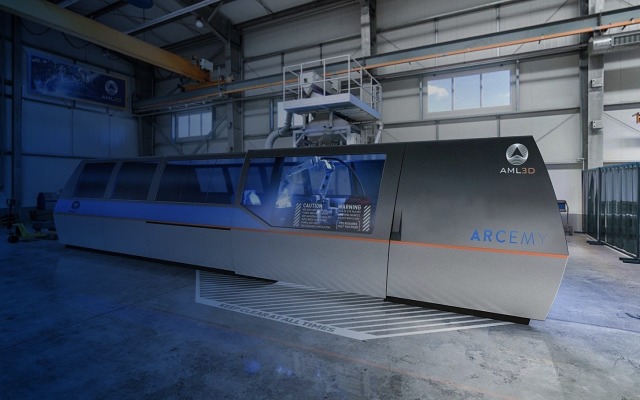

南澳大利亚3D打印初创企业AML3D的董事们正计划在下月进行IPO和ASX上市,以实现全球扩张。 这家小众企业已经启动了IPO,以每股0.20澳元的价格发行4500万股股票,筹资900万澳元。 如果成功,AML3D将通过在新加坡建立制造基地来提高其生产能力。 这笔资金将用于重新安置和扩大该公司在阿德莱德的合同制造中心,并增加其在亚洲的销售和市场份额,最初将重点放在新加坡。 ”完成后,我们将寻求扩大我们的收入模式通过建立新加坡合同制造中心和销售我们的专有Arcemy集成3D打印模块一起提供相关工程设计和支持服务和丝原料,”该公司在其招股说明书中说。 “(新中心)将使我们更多地接触新加坡的海事服务行业,并使我们能够以大幅缩短的交货周期,在东南亚竞争合同。” 该公司表示,它还将寻求其它全球商业机会,最初的重点是在国防等高利润行业建立客户和行业合作伙伴关系。 大规模3D打印 AML3D成立于2014年,是一家专业的焊接、机器人、冶金和软件企业,采用wire arc additive manufacturing (WAM)技术生产金属构件和结构。 该公司为各行各业提供商业化、大规模的金属3D打印服务,并开发了自己的专有软件WAMSoft,以配合每个解决方案。 WAMSoft结合冶金科学和工程设计,充分利用先进的机器人技术,实现3D打印过程的自动化。 它通过为不同的产品和材料提供不同的途径和焊接操作,以满足客户的需求。 AML3D已经与澳大利亚、新加坡和欧洲的许多客户签订了商业合同。 该公司还与新加坡ST Engineering公司签订了“租购”协议,交付其首个Arcemy模块。 AML3D表示,它将继续向国防、海洋、采矿和油气行业的公司推销Arcemy,这些公司正寻求建立内部的wire arc增材制造能力,包括在偏远地区运营的公司。 WAM技术 焊丝电弧增材制造是一种以电弧焊接技术为热源,以焊丝为原料,在自由形态的环境中制造出高性能、工业化规模的金属构件和结构的3D打印工艺。 这一过程集中了热能,使材料在一层一层沉积的过程中熔化。 据报道,与传统的减法制造方法(如铸造、锻造、加工和制造)相比,WAM可以减少80%或更多的材料浪费,并能显著减少制造时间。 AML3D打算在ASX代码“AL3”下交易。

Tag: IPO

2019年澳大利亚证券交易所十大IPO

去年,澳大利亚证券交易所(ASX)的首次公开募股(IPO)结果喜忧参半,尽管科技公司显然成为2019年投资者的最爱。 尽管新上市公司数量下降了三分之一,但超过61%的新上市公司去年的股价高于发行价——这与2018年相比有了很大的改善,当时95家上市公司中有73家最终出现了亏损。 澳交所上市公司高级经理James Posnett对Small Caps表示,“2019年澳交所IPO活动大致反映了全球市场的下行趋势”,并补充称,中小型股IPO的增长似乎是今年的主要主题。 “科技公司、跨境上市和上市投资公司/信托公司(LIC/LITs)表现强劲,”他说。 2018年IPO表现vs 2019年IPO表现 根据澳大利亚证券交易所的数据,2019年有92家新上市公司,比2018年的132家减少了30%。 如果不包括交易所交易基金(ETF)、债券发行、分拆和反向收购——就像我们去年所做的那样——这一数字将降至63只,比2018年的95只流通股低33.7%,比97只的4年平均水平低35%。 全年新股发行缓慢而稳定,但去年12月的16宗的快速增长给IPO推动了数量。 去年上市的小盘股公司明显减少——2019年上市的30家市值低于1亿澳元的公司,而2018年上市的有79家。 尽管新上市公司数量下降,但澳交所IPO的股价表现明显好于标普/澳交所200指数成份股,上涨了35%,而同期的涨幅为18.4%。 这使2019年成为5年来首次公开发行表现超过澳大利亚证交所200指数(以年终平均水平衡量)的第4年。 澳大利亚上市公司的股价表现也超过了美国市场的IPO,后者在2019年整体上涨了19.6%。 资本筹集 根据澳洲证券交易所的数据,通过IPO筹集的资本总额为69亿澳元,反映了上市公司数量的减少。 虽然这一数字比2018年的85亿澳元低了19%,但略高于2017年的64亿澳元。 尽管如此,Posnett表示,由于微型股上市数量减少,2019年IPO交易规模平均增长18%,至1.12亿澳元。 IPO融资最多的是上市投资公司和信托公司(LIC/LIT),其中KKR Credit Income Fund (ASX: KKC)和Magellan High Conviction Trust (ASX: MHH)的融资额最高,分别为9.25亿澳元和8.62亿澳元。 按市值计算,今年最大的IPO是金融科技公司Tyro Payments (ASX: TYR),该公司去年12月在ASX上市时价值约为13.6亿澳元。 总部位于悉尼的eftpos机供应商和商业贷款机构通过超额认购的IPO筹集了2.87亿澳元。 对金融科技公司来说,这是强劲的一年 与2018年相比,更大一部分(超过三分之一)的市场进入者来自科技行业。波塞特将2019年描述为“ASX金融科技ipo最强劲的年份之一”。 “目前有50多家金融科技公司在澳交所上市,”他表示。 约30%的ipo来自金融行业,17.5%来自信息技术行业。尽管这两个行业加起来占2019年IPO融资总额的77%以上。 为了进一步提升科技板块的形象,澳大利亚证券交易所(ASX)计划于下月推出一个名为S&P/ASX 200 All Technology index的新指数。 “虽然这仍然是一个新兴行业,但澳大利亚有超过620家活跃的金融科技公司,涵盖多个子行业。”随着该行业的继续发展,预计并购活动将日益增多,私人和公共市场的融资活动也将增加,”Posnett表示。 除了Tyro Payments,其他12月份上市的金融科技公司还包括MoneyMe (ASX: MME)和OpenPay (ASX: OPY)。 2018年,37%的市场进入者来自矿业和资源。相比之下,2019年上市的公司屈指可数,与行业相关的公司更多地进入了商业服务和设备子类别,比如重型设备承包商Mader Group (ASX: MAD)和废物管理公司M8… Continue reading 2019年澳大利亚证券交易所十大IPO